Répondre aux exigences complexes des sociétés financières performantes en matière de cycle de vie.

Fondé sur six piliers, Alfa Systems 6 aide les sociétés proposant des services financiers à surmonter les défis majeurs auxquels elles sont confrontées et à saisir les opportunités qui s’offrent à elles.

Pourquoi une « capacité totale » ?

Alfa Systems 6 continue de jouer un rôle clé : celui d’une plate-forme centrale autour de laquelle les écosystèmes de financement d’actifs sont orchestrés. À l’ère des datalakes et des API, l’offre de déploiement de multiples systèmes n’a jamais été aussi grande.

Toutefois, une mise en œuvre inefficace (par exemple, l’exploitation de plates-formes logicielles distinctes pour différents secteurs d’activité ou process) peut encore entraîner des coûts et un travail important. On le constate par exemple dans le manque de synchronisation tarifaire entre les propositions de contrat et les contrats actifs, l’allongement de la durée d’intégration des fournisseurs et du mapping de données, ainsi que de plus grandes vulnérabilités, des besoins en audits, en tests et d’autres complexités dans les interactions entre les API et le système.

Pour ceux qui se livrent à l’exercice de sélection de systèmes, trouver un équilibre entre l’efficience opérationnelle et une richesse de moyens est un vrai défi. En regroupant vos process et vos activités sur une seule plate-forme comme Alfa Systems 6, vous bénéficiez tout à la fois de réductions de coûts, de gains d’efficacité et d’une importante profondeur fonctionnelle.

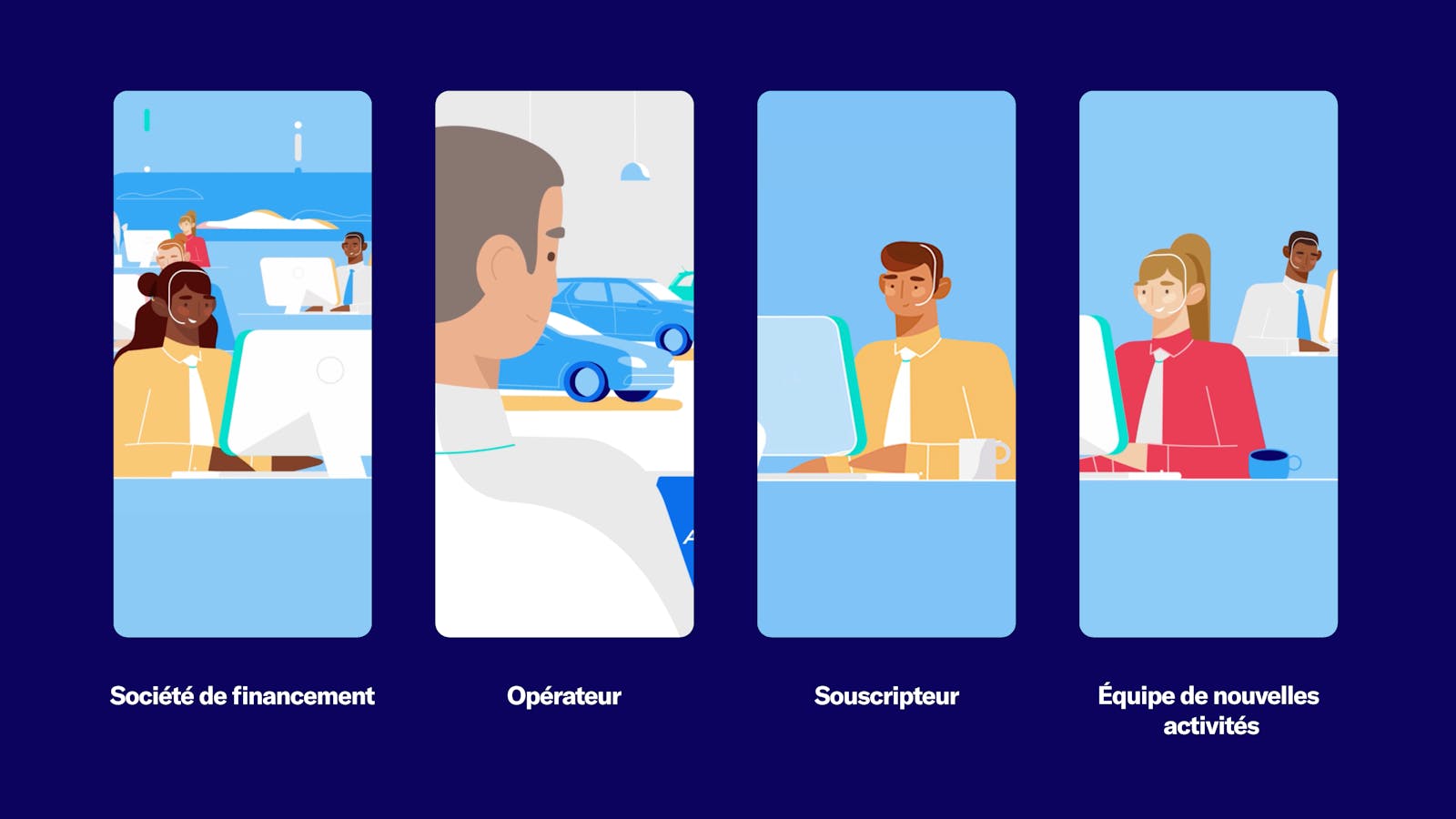

Présentation de Total Originations dans Alfa Systems 6

En 2024, dans le cadre d’Alfa Systems 6, Alfa lance son produit Originations, doté de capacités complètes pour aborder le marché. Il couvre les prêts directs et indirects, de la simulation au financement, et fait intégralement partie de la plate-forme, permettant de profiter de la capacité totale d’Alfa Systems.

Alfa a répondu à l’évolution des besoins du marché et tenu compte de l’avis de ses clients en étendant la couverture fonctionnelle de son produit Originations, pour en faire une solution optimale au cœur de votre activité, qui vous permette d’exploiter en un seul système l’origination, le back office et le recouvrement.

Regardez Total Originations à l’œuvre :

Total Originations dans Alfa Systems 6

Une capacité totale, tout au long du montage financier, et au-delà.

Meilleure de sa catégorie, la fonctionnalité Originations d’Alfa est déjà implémentée auprès d’une série de marques éminentes implantées à l’international. Elles mettent à profit son ensemble très complet d’outils, qui comprend : la gestion des campagnes, les montages complexes, l’octroi , les conditions de crédit, les snapshot crédit, les approbations de ligne et un puissant moteur de décision de crédit, représentés par une suite d’API polyvalentes.

Aujourd’hui, nous assistons à une évolution dynamique du marché. Outre la montée de la tendance aux prêts directs (voir ci-dessous), les évolutions les plus marquantes sont l’apparition de nouveaux types d’actifs qui ne dépendent pas tous de concessionnaires franchisés. Les données clients sont plus accessibles, avec l’acceptation croissante de sources de données modernes telles que l’Open Banking, ce qui permet d’accroître sans risque les volumes de souscription de crédit.

Favorisant l’automatisation, l’adoption de technologies innovantes permet une efficience encore jamais atteinte auparavant. Les intégrations, grâce aux fournisseurs de services personnalisés, deviennent faciles et invisibles : la lecture intelligente de documents en est un exemple. L’utilisation de couches d’intégration sans code, ainsi que de workflows et de règles de gestion qui intègrent la logique métier simplifie encore davantage les process. Les métadonnées de documents ou les données de connaissance client (KYC) peuvent être comparées à celles des snapshots crédit : des règles de gestion entraînent le déclanchement automatique de workflows ou un flux vers les moteurs de décision de crédit et les tableaux de bord, ce qui a pour effet d’accélérer et d’automatiser une grande partie des décisions. Grâce à ce degré élevé d’automatisation, les utilisateurs, désormais libérés de ces tâches, ont le temps de traiter des transactions plus complexes génératrices de marge.

Exploiter de nouveaux canaux : le prêt direct

Aux États-Unis, la tendance aux ventes directes, et donc aux prêts directs, prend de l’ampleur avec la croissance des véhicules électriques et le désir de s’approprier la relation client. À l’avant-garde de ce mouvement, on trouve Tesla, pionnier de la vente directe aux consommateurs, suivi par des sociétés comme Polestar et Lucid, qui opèrent sans concessionnaires franchisés. Ce mouvement a incité certaines marques à créer de nouvelles entités dédiées aux véhicules électriques et, bien que l’étendue des ventes directes autorisées varie d’un État à l’autre, la vente uniquement en ligne reste possible, même si cela ne va pas sans inconvénients.

La vente directe change la donne tant pour les constructeurs que pour les concessionnaires. En effet, vendre au consommateur sans intermédiaire permet désormais aux constructeurs d’atteindre des niveaux de prix plus élevés puisque les concessionnaires doivent respecter le prix affiché (PSDF) et ne peuvent plus se faire concurrence.

En Europe et au Royaume-Uni, où la législation n’interdit pas les ventes directes, on observe un changement notable vers ce modèle.

Aujourd’hui, les deux tiers des consommateurs et plus de 80 % des jeunes acquéreurs de véhicule sont ouverts au concept du commerce en ligne. Qu’il s’agisse de vérifier une disponibilité, d’effectuer une simulation, de réserver un essai, de payer un acompte ou d’organiser un financement, 60 % des acquéreurs souhaitent effectuer ces tâches en ligne.

La solution Alfa Systems 6 Total Originations

Fidèle à son engagement de maintenir l’excellence dans les prêts directs et indirects, Alfa continue d’être à la pointe de son domaine.

Synonyme de choix et de polyvalence, Total Originations dans Alfa Systems 6 vous permet de concevoir vos propres outils de prêt direct grâce à sa suite complète d’API, combinée à une souscription entièrement automatisée par workflow et par l’IA. Vous pouvez également traiter les propositions de contrat des concessionnaires via des interfaces prédéfinies et exploiter les multiples parcours utilisateur, fournis clés en main. Des modules complémentaires en option permettent de proposer des solutions plus complexes grâce à une vaste gamme de fonctionnalités.

Les principaux constructeurs, quant à eux, bénéficient de fonctionnalités très pointues pour mener des campagnes dédiées aux concessionnaires, qui sont mises facilement à jour et sans interruption via des API. Comme ce sont les constructeurs qui fixent désormais les prix et non plus les concessionnaires, il devient de plus en plus important pour les marques à gros volumes de disposer d’une capacité de réaction, de façon à ajuster rapidement les prix pour atteindre les objectifs.

Dans un monde de plus en plus digital, les habitudes des clients ont changé et un modèle d’agence permet un parcours d’achat uniforme et transparent, que ce soit en ligne, dans un showroom physique, ou dans les deux à la fois.

Le moteur de décision d’Alfa Systems offre des décisions de crédit automatisées et des tableaux de bord aux sociétés de financement d’actifs de niche, qui rendent les intégrations inutiles.

Dans Alfa Systems 6, la capacité totale va encore plus loin

Satisfaire les exigences complexes des fournisseurs de services financiers les plus performants sur le plan du cycle de vie dans sa globalité.

S’appuyant sur l’expérience d’Alfa dans les process clients, Alfa Start offre aux sociétés de financement automobiles et d’équipements une solution économique et rationalisée. Alfa Start est un produit préconfiguré qui couvre l’ensemble du cycle de vie du financement des actifs, de la proposition de contrat au recouvrement et à la revente du bien, ainsi que les rapports et les documents réglementaires. Avec Alfa Start, une mise en production est possible en seulement 22 semaines d’implémentation. L’intégration avec l’existant, systèmes ou fournisseurs de logiciels spécialisés, est facilitée par une suite complète d’API, très simples à mettre en œuvre.

Fort de son expérience internationale dans diverses industries, Alfa propose tout un ensemble de produits et de services financiers. Contrairement aux acteurs de niche, la plate-forme d’Alfa traite aussi bien le crédit-bail que le prêt, dont le wholesale, au service de clients particuliers ou professionnels. Grâce à une équipe très expérimentée d’ingénieurs et de consultants en implémentation, les clients d’Alfa bénéficient d’une grande flexibilité pour modéliser les produits financiers qu’ils désirent. Les investissements récents dans la tarification à l’utilisation et le crédit renouvelable ont enrichi la gamme de produits pour répondre aux nouveaux besoins par des solutions avant-gardistes.

Avec la capacité totale : surmonter des défis et saisir les opportunités

Alfa Systems 6 peut transformer votre entreprise, créer de nouvelles sources de revenus et lui faire réaliser des gains de productivité.

Si une société de financement s’approprie entièrement le parcours client, elle s’approprie par-là la relation client, et peut lui garantir la meilleure expérience possible. Si un client recherche un prêt automobile, la société de financement peut lui proposer une simulation directe et personnalisée sans avoir à payer un concessionnaire. En outre, elle possède les données de ce client et peut analyser ses opportunités de revenu futur, comprendre ses besoins et prévoir ses comportements. Elle peut également explorer les intégrations des fournisseurs de logiciels de niche et les appliquer tout au long du parcours client. En les intégrant à un système unique, il est possible de faire tout cela plus rapidement et avec une plus grande flexibilité, afin de gagner en efficience et en valeur. Alfa Systems 6 peut servir de système unique avec une offre multi-marque, tout en gardant la maîtrise du parcours client.

Le choix d’une plate-forme prenant en charge une gamme complète de produits et des process configurables permet à une société financière de gagner en souplesse, en fonction de la demande, sans avoir à investir dans d’autres systèmes ou améliorations technologiques. Le changement d’activité, la formation et les tests peuvent être réalisés sur une seule plate-forme, d’où un gain d’efficacité.

Dans un environnement où la réactivité est cruciale, il est plus facile de saisir des opportunités commerciales lorsque l’on dispose d’une plate-forme qui prend en charge tous types de produits, d’actifs et de process. Alfa Systems 6 traite aussi bien les prêts automobiles simples que le wholesale, les crédits-bails complexes, les lignes de crédit, et offre des process complets pour les produits basés sur l’utilisation l’abonnement à des services.

La tendance au prêt direct et aux prix fixés par les constructeurs demande la mise à jour instantanée des prix aux concessionnaires, en fonction de la progression des objectifs de vente pour différents modèles et domaines. Les outils de gestion de campagne pilotés par API dans Alfa Systems 6 permettent d’actualiser dynamiquement et à la demande ces prix concessionnaires, sans mise à jour du système. Cela peut se combiner à la capacité multi-marque d’Alfa Systems, afin d’offrir une flexibilité totale aux sociétés financières offrant un service de marque blanche.

Grâce à des outils d’automatisation sophistiqués, accessibles par la plate-forme Alfa Systems, (API REST, webhooks, workflows complexes, règles de gestion, moteur de décision d’octroi de crédit, etc.), les sociétés financières peuvent rendre leurs process automatisés plus précis et prendre rapidement des décisions pour des ventes directes ou indirectes.

Réduire les coûts et accélérer le processus d’implémentation est essentiel. Face au contexte d’imprévisibilité qui règne aujourd’hui, caractérisé par des dépenses opérationnelles en augmentation, l’utilisation d’une plate-forme unique pour toutes les fonctionnalités peut permettre de gagner du temps et d’économiser des ressources dans l’atteinte des objectifs de l’entreprise.

Alfa travaille avec toutes sortes d’institutions financières intervenant dans divers secteurs, des sociétés relativement petites aux plus importantes et plus complexes banques et sociétés financières. Consultant et acteur très présent sur le marché, Alfa possède une connaissance étendue des process et des pratiques du secteur, et l’a intégrée dans les produits préconfigurés d’Alfa Start. Partir des produits Alfa Start permet d’économiser sur les coûts d’implémentation, ainsi que sur les éventuels coûts d’exploitation grâce aux meilleures pratiques de votre secteur.

Get started with Alfa Systems: